Bis 2020 werden die Hersteller von Maschinen und Ausrüstung weltweit weiterhin gute Wachstumsraten von 3% bis 4% erreichen. Der Großteil dieses Wachstums wird auf Schwellenländer entfallen, die im Jahr 2020 voraussichtlich fast die Hälfte des Gesamtmarkts repräsentieren. China, der bereits heute mit Abstand wichtigste Markt für die weltweite Maschinenbauindustrie, wird mit einer jährlichen Rate von 4% bis 5% wohl am stärksten wachsen. Es ist davon auszugehen, dass unter den Industrienationen Deutschland das höchste Wachstum aufweisen wird – mit einem durchschnittlichen jährlichen Zuwachs von knapp 3%. China strebt derzeit eine qualitative Verbesserung seiner Maschinenbauindustrie an und stärkt sein Digitalisierungs- und Automatisierungs-Know-how durch Akquisitionen und Partnerschaften vor allem in den USA und Deutschland. Dies kann deutschen und US-Unternehmen der Maschinenbaubranche neue Chancen eröffnen. Das sind die Ergebnisse der aktuellen Maschinenbaustudie des globalen Beratungsunternehmens AlixPartners.

Zu den größten Herausforderungen für Maschinenbauunternehmen weltweit gehört die digitale Transformation. Die Digitalisierung macht es erforderlich, dass sich die Unternehmen von der Hardware zur Software umorientieren. Software wird zum wichtigsten Werttreiber der Branche und ist essenziell für das Servicegeschäft wie für das Geschäft mit Komplettangeboten. Zudem kommen neue Produktionstechnologien, die die industrielle Fertigung verändern können, auf den Maschinenbau zu – vor allem die Additive Fertigung („3D-Druck“) wird anfangen, die existierende Landschaft lokaler Fertigungsstätten vermutlich bereits innerhalb der nächsten Jahre nachhaltig zu verändern. Traditionelle Maschinenbauer sollten auf diese Herausforderungen reagieren. Gerade die westeuropäischen Unternehmen der Branche sind dafür laut AlixPartners-Studie in einer ausgezeichneten Ausgangsposition. Sie profitieren von guten Margen, starken Bilanzen und einem geringen Verschuldungsgrad.

Die große Mehrheit der Maschinenbauunternehmen hat bereits mit der Transformation zu digitalen Geschäftsmodellen begonnen. Doch viele stoßen auf hohe Implementierungshürden. Vor allem der Aufbau digitaler Geschäftsmodelle erweist sich als große Herausforderung. Die Lösung liegt in der richtigen Kombination aus Strategie, Organisation, Führung und kulturellem Wandel. „Ein wesentlicher Erfolgsfaktor ist die Geschwindigkeit“, sagt Dierk Buss, Director und Mitglied der Geschäftsleitung bei AlixPartners und Autor der Studie. „Wer die digitale Transformation als erster erfolgreich bewerkstelligt, kann das Geschäft in seinem Segment prägen und sich deutliche Vorteile verschaffen.“

China und Deutschland führen das Wachstum an

Der weltweite Markt für Maschinen und Anlagen wird laut der Studie von AlixPartners auch bis zum Ende des Jahrzehnts um durchschnittlich 3% bis 4% jährlich wachsen. Das bedeutet, dass die Branche ihren derzeitigen Umsatz von rund 2.600 Milliarden Euro innerhalb der nächsten fünf Jahre auf über 3.000 Milliarden Euro steigern kann. Im Jahr 2020 wird der Wert der in den Schwellenländern gebauten Maschinen ein Volumen von über 1.400 Milliarden Euro erreichen und damit fast der Produktion der Industrienationen entsprechen.

Am stärksten wächst der Maschinenbau in China, wo der Markt bis 2020 voraussichtlich um jährlich 4-5% zulegen kann. Von einem niedrigen Niveau kommend, versechsfachte sich in den letzten zehn Jahren das Volumen, so dass das Land heute einen Weltmarktanteil von 38% hat. Bis 2020 soll dieser Anteil auf über 40% wachsen. Dagegen können die klassischen Industrienationen ihre Produktionsvolumina im Maschinenbau über die nächsten fünf Jahre laut Studie um circa 2,5% im Jahr steigern – mit Ausnahme Deutschlands, wo ein Wachstum im Maschinenbausektor von bis zu 3% erreicht werden kann.

„Der Maschinenbau bleibt weltweit eine Wachstumsbranche – wenn auch eine, in der die asiatischen Player eine immer wichtigere Rolle spielen“, sagt Maschinenbauexperte Dierk Buss. „Ein Standbein in den Schwellenländern, und vor allem in China, ist inzwischen Pflicht für viele global agierende Unternehmen der Branche. Die deutschen Maschinenbauunternehmen sind sehr gut positioniert und können vor allem aufgrund ihres niedrigen Verschuldungsgrads und ihrer Technologieführerschaft in vielen Bereichen die Herausforderungen meistern, die digitale Transformation und neue Technologien mit sich bringen. Deutsche und westeuropäische Maschinenbauunternehmen sind gerade im Vergleich zu ihren chinesischen und US-amerikanischen Wettbewerbern finanziell häufig kerngesund und können ihre Liquiditätspolster nutzen, um massiv in die Zukunftsfähigkeit zu investieren.“

Westeuropäer mit guter Startposition

Auf Basis einer umfangreichen Datenbank mit detaillierten Finanzdaten von mehr als 700 öffentlich gelisteten Maschinenbauunternehmen in den wichtigsten Industrienationen kommt die Studie zu dem Schluss, dass in den vergangenen zehn Jahren in China häufig Wachstum den Vorrang hatte, Profitabilität war erst in zweiter Linie wichtig. Ausgehend von einer niedrigen Basis wuchs der chinesische Maschinenbau zwischen 2006 und 2014 wesentlich stärker als der Durchschnitt, jedoch zu Lasten einer sinkenden EBIT-Marge. Diese Entwicklung wird begleitet von einer vergleichsweise höheren Verschuldung, die für die im Rahmen der Studie untersuchten chinesischen Maschinenbauunternehmen bei rund 12% des Umsatzes liegt. Im weltweiten Vergleich hinken die chinesischen Maschinenbauer der Branche daher in ihrer finanziellen Performance hinterher – EBIT und Rohmargen liegen deutlich unter dem Durchschnitt.

Ganz anders in Westeuropa: Hier erzielen die in der Stichprobe untersuchten Maschinenbauer der großen Herstellerländer Deutschland, Frankreich, Italien und Schweiz gesunde Rohmargen von durchschnittlich 40% und mehr. Allerdings sorgen die deutlich höheren indirekten Kostenstrukturen der Westeuropäer dafür, dass sie diese Vorteile nicht in entsprechend höhere Unternehmensgewinne umsetzen können. So weisen beispielsweise die in der Stichprobe betrachteten deutschen Maschinenbauer eine im internationalen Branchenvergleich geringe EBIT-Marge von knapp 7% auf und sind damit vergleichbar mit China. US-amerikanische und schwedische Unternehmen schaffen es dagegen, durchschnittliche EBIT-Margen um die 12% zu erwirtschaften, weil sie geringere Vertriebs- und Allgemeinkosten aufweisen.

Die untersuchten Maschinenbauer aus Schweden, den USA, China und Südkorea sind im Durchschnitt mit über 11% ihres Umsatzes verschuldet. Das bedeutet, dass sie künftig nur zögerlich neu investieren können. Deutsche und Schweizer Unternehmen scheinen dagegen meist über ausreichende Liquiditätspolster zu verfügen.

„Unsere Zahlen zeigen, dass deutsche und Schweizer Unternehmen einerseits schlanker werden sollten, ihnen aber andererseits der geringe Verschuldungsgrad die Flexibilität verleihen sollte, Marktchancen zu nutzen und sich besser für das digitale Zeitalter zu rüsten,“ sagt Branchenexperte Stefan Ohl, Managing Director bei AlixPartners.

China kommt in den Westen – und schafft neue Chancen

Während sich die Marktanteile im Maschinenbau in die Schwellenländer verlagern, vor allem nach China, geraten die unteren Marktsegmente weiter unter Druck: Das mittlere Segment dehnt sich auf Kosten des unteren aus. Während der Marktanteil der Premiumprodukte seit 2010 bei rund 30% liegt und sich auch künftig voraussichtlich auf diesem Niveau bewegen dürfte, geht der Marktanteil von Low-End-Produkten seit 2010 kontinuierlich zurück: 2010 machten sie noch 31% des Maschinenbaumarkts aus, heute sind es 28% und im Jahr 2020 werden es voraussichtlich nur noch 25% sein. Das bedeutet, dass Marktführer in den mittleren und Premiumsegmenten zunehmende Konkurrenz aus den Schwellenländern bekommen, weil deren Maschinenbauunternehmen den Markttrends folgen und in höherwertige Segmente vorstoßen. Ein weiterer andauernder Trend ist die langfristige Wertverschiebung vom reinen Hardwareprodukt zur Produktlösung und zur Dienstleistung: Das Maschinenbaugeschäft verlagert sich auch künftig weiter vom reinen Produkt- bzw. Hardwareverkauf weg und hin zum wachsenden Service- und Lösungsgeschäft.

Chinesische Unternehmen werden auf dem M&A-Markt immer aktiver und suchen Partnerschaften mit etablierten Unternehmen in Industrienationen vor allem in den USA und Deutschland. Ihr Ziel ist es, Zugang zu hochwertigem Know-how zu erlangen und neue Märkte zu erobern. Im Gegenzug erhalten die übernommenen Unternehmen und Partner Zugang zum weiterhin wachsenden chinesischen Markt. Die zunehmende Aktivität der Chinesen wird dabei offensichtlich vom strategischen Fünfjahresplan befeuert, der festgelegt hat, ein Wirtschaftswachstum von mindestens 6,5% pro Jahr erzielen zu wollen, die Industrieproduktion hochwertiger zu gestalten und Hightech-Industrien durch Automatisierung und Digitalisierung zu stärken.

Der Wandel der Branche wird von wachsenden M&A-Aktivitäten begleitet. Für das Jahr 2016 werden Transaktionsvolumina von circa 130 Milliarden Euro erwartet. Das entspricht einem jährlichen Plus von 23% seit dem Jahr 2013. Die Unternehmensbewertungen haben sich stark nach oben entwickelt, der gemittelte Transaktions-EBITDA-Multiple liegt nun bei 18,7 (EV/EBITDA), was einer jährlichen Preissteigerung von 31% seit 2013 entspricht. Es besteht damit das erhöhte Risiko einer Überhitzung des M&A-Markts.

„Die großen Trends im Maschinenbau unterstützen die strategische Richtung, welche die Mehrzahl der Maschinenbauer bereits eingeschlagen hat: Vorantreiben der Digitalisierung, Weiterentwicklung des Service- und Lösungsangebots sowie Optimierung des globalen Footprints, um den Kunden näher zu sein“, sagt AlixPartners-Berater Stefan Ohl. „Die Zukunft der Branche können beispielsweise regional angepasste oder sogar kundenindividuelle Lösungen sein, bei denen das traditionelle reine Hardwareprodukt oft nicht mehr ist als ein Türöffner.“

Digitale Transformation bietet Chancen für Innovationsführer

Industrie 4.0 bedeutet vieles gleichzeitig für den Maschinenbau. Als integrierte und intelligente Grundstruktur ermöglicht Industrie 4.0 auf Basis des Internets der Dinge und cyberphysischer Systeme die (weitere) Automatisierung der Produktion, eine Flexibilisierung der Prozesse sowie eine zunehmende vertikale und horizontale Integration. Darauf aufbauend können passgenauere Produktangebote erstellt, Fertigung und Produkte individualisiert sowie die Fertigungsnetzwerke effizienter gestaltet werden. Maschinenbauer erfüllen hier zahlreiche Rollen, vom Architekten der Smart Factory bis zum Big-Data-Serviceanbieter für die Nutzer ihrer Maschinen. Das Geschäft wird sich durch Industrie 4.0 und verbundene Technologien wie Big Data und Cloud Computing künftig in vielen Aspekten ändern – und es wird auch disruptive Veränderungen geben. Letztere kündigen sich an in Gestalt der rasant voranschreitenden Software-Vereinheitlichung und der rapiden Entwicklung in der Additiven Fertigung – die nächste Stufe der digitalen Revolution hat in diesen Bereichen bereits begonnen und dürfte traditionelle Maschinenbau-Geschäftsmodelle, die auf rein Hardware-basierten Produktangeboten beruhen, mehr und mehr unter Druck setzen.

Software wird laut AlixPartners-Studie immer mehr zum Werttreiber des digitalen Zeitalters. Immer stärker ist es die Software, die definiert, was eine Maschine kann. Zudem kann Software über das Netz immer aktuell gehalten werden. Das erlaubt es dem Anwender, die Maschine stets auf dem neuesten Stand zu halten: Eine Maschine kann über ihren Lebenszyklus hinweg viele Software-Updates erhalten, und viele künftige innovative Services werden durch Software erleichtert, verbessert oder erst ermöglicht. Diese Eigenschaften und die zunehmende Relevanz von Software werden durch die Entkopplung von Software- und Hardware-Lebenszyklen weiter gefördert. So können Software-Innovationen schneller und in kürzeren Zyklen zum Kunden gelangen. Zudem sollten Maschinenbauer intensiv darüber nachdenken, wie sie sich in andere Systeme einbinden oder welche Schnittstellen und Kompatibilitäten ihre Systeme besitzen müssen. Die Entkopplung von Hard- und Software erlaubt neue Wege der Wertschöpfung und treibt die Standardisierung von Software weiter voran. Das bedeutet letztlich, dass sich Maschinenbauer rechtzeitig an die relevanten Plattform- und Softwarestandards anpassen bzw. maßgeblich an deren Definition und Weiterentwicklung mitwirken müssen.

„Im digitalen Zeitalter müssen deutsche Maschinenbauer ihre Technologieführerschaft und Innovationskraft voll ausnutzen: Indem sie zu Anführern der digitalen Transformation werden, können sie ihre starke Marktposition auch weiterhin gegen den Wettbewerb verteidigen“, erläutert Stefan Ohl vom global tätigen Beratungsunternehmen AlixPartners.

Additive Fertigung wird die Produktion verändern

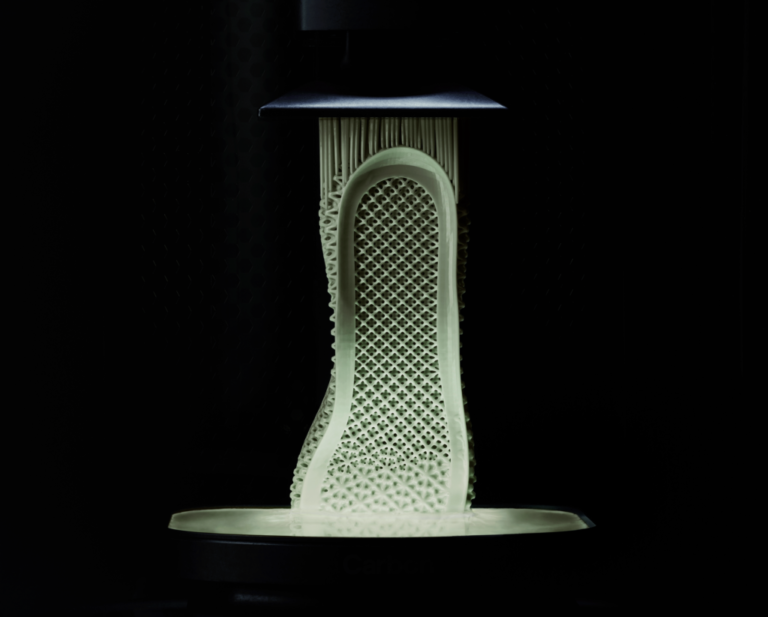

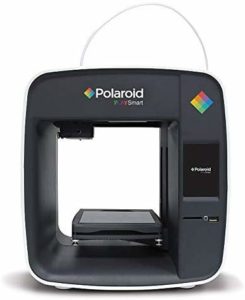

Ein konkretes Beispiel für die Veränderungen durch die digitale Revolution ist die rapide Entwicklung in der Additiven Fertigung (3D-Druck). Heute ist der industrielle 3D-Druck ein Markt mit einem Volumen von 5 bis 6 Milliarden Euro, der über die letzten zehn Jahre mit rund 20% pro Jahr gewachsen ist – und damit wesentlich stärker als der gesamte Maschinenbaumarkt.

Enorme Investitionen haben die Technologieentwicklung in den letzten Jahren kräftig angeschoben und Maschinen wie Prozesse deutlich verbessert. Die Zahl der Hersteller von Maschinen zur Additiven Fertigung hat sich allein im Industriebereich in nur vier Jahren in etwa verdoppelt, von etwas mehr als 30 im Jahr 2011 auf über 60 Anbieter im Jahr 2015. Gleichzeitig sinken die Produktionskosten kontinuierlich. Haupttreiber hierfür sind beschleunigte Baugeschwindigkeit, verbesserte Produktionsqualität, neue Werkstoffe und Kostensenkungen bei existierenden Werkstoffen.

Obwohl Additive Fertigung im direkten Vergleich in den meisten Fällen noch immer teurer ist als herkömmliche Produktionsverfahren, ist ihr Potenzial enorm: Sie erlaubt die Produktion von hochkomplexen Formen, was die Zahl der Produktionsschritte senken kann oder beispielsweise Leichtbauteile mit Hohlräumen ermöglicht, wie sie sich bisher nicht oder nur äußerst kompliziert fertigen ließen. Maßgefertigte Produktvarianten beinahe ohne Mehrkosten werden möglich, da keine Werkzeuge benötigt werden. Durch Additive Produktion kann an jeder mit dem Internet verbundenen 3D-Druck-Maschine produziert werden, was Transport- und Lagerhaltungskosten spart, etwa bei Ersatzteilen. Künftig wird Additive Fertigung sogar neuartige Entwürfe erlauben, die verschiedene Materialien miteinander verbinden, wie etwa Turbinenschaufeln, die teils aus Titan und teils aus Stahl bestehen.

Diese Fähigkeiten der Additiven Fertigung dürften den Maschinenbau in mehreren Dimensionen verändern: Die heute üblichen zentralen und großen Produktionsstrukturen könnten durch dezentrale und kleine Strukturen und Hub-Lösungen ersetzt werden, wodurch auch die Logistik komplett neu definiert würde. Die Zahl der zu bevorratenden Teile wird deutlich reduziert, Produkte können individuell und auf Nachfrage gefertigt werden. In der Produktentwicklung ergeben sich neue Möglichkeiten durch Leichtbau, komplexere Bauteile und Maßfertigung. Und auch die Industriestruktur dürfte sich auf dieser Basis schrittweise verändern, zunehmend weg von traditionellen Fertigungsverfahren hin zu Anbietern der 3D-Druck-Technologie und ihren Materiallieferanten.

„Additive Fertigung hat enormes Potential und bietet deshalb vielfältige künftige Geschäftsmöglichkeiten für Maschinenbauer“, sagt AlixPartners-Experte Dierk Buss. „Wer hier frühzeitig tätig wird, kann von den großen Chancen und Marktveränderungen in den nächsten Jahren profitieren.“

Hohe Implementierungshürden für digitale Geschäftsmodelle

Weltweit haben die Maschinenbauunternehmen die Notwendigkeit der Digitalisierung erkannt. Viele von ihnen verfügen über eine digitale Vision und haben einen Implementierungs-Fahrplan. Allerdings kommen nur wenige so schnell voran wie geplant.

Zwei Ansätze werden bei der weiteren Digitalisierung in der Regel parallel verfolgt: Die Optimierung der Wertschöpfungskette durch digitale Prozesse und Werkzeuge schafft interne Verbesserungen, vom Einkauf bis zur Serviceorganisation. Beispiele hierfür sind verbesserte Absatzprognosen, optimierte Prozesse, neue Online-Services, Predictive Maintenance auf Basis von Big-Data-Analysen und Fernwartung. Viele Unternehmen, die hier in der Implementierung stecken bleiben, haben sich möglicherweise zu viel auf einmal vorgenommen, statt Prioritäten zu setzen und einen schrittweisen Umsetzungsplan zu verfolgen.

Der zweite Ansatz ist der Aufbau komplett neuer Geschäftsmodelle, die ohne Digitalisierung gar nicht möglich gewesen wären. Bei dieser Vorgehensweise haben Maschinenbauer die größten Umsetzungsschwierigkeiten. Ein Weg ist es, die neuen Geschäftsmodelle extern anzusiedeln – etwa in firmeneigenen Start-ups oder zugekauften innovativen „jungen“ Unternehmen. Diese Lösung befreit von der „alten“ Unternehmenskultur sowie möglicherweise bestehenden Ressentiments im Unternehmen und erhöht die Attraktivität für innovative und kreative Köpfe. Dafür haben es extern angesiedelte digitale Töchter jedoch schwer, die Ressourcen und das Know-how des Unternehmens in das neue Geschäftsmodell einzubinden.

Gänzlich neue digitale Geschäftsmodelle können aber auch intern erfolgreich entwickelt und umgesetzt werden. Allerdings gibt es auch hier spezifische Hürden. Drei Erfolgsfaktoren für ihre Überwindung hat die Studie von AlixPartners identifiziert:

Digitalisierung muss Chefsache sein. Ohne Rückendeckung und aktive Einbindung des Top-Managements und ohne Verankerung in der Organisation kann die Digitalisierungsinitiative nicht vorankommen. Außerdem müssen ausreichende finanzielle Mittel und Ressourcen zur Verfügung stehen, und das Management muss eine Innovationskultur durch aktives Vorleben unterstützen.

Die Umsetzung muss beschleunigt werden. Agile Prozesse, eine höhere Flexibilität der Organisation und interdisziplinäre Teams können helfen, die Umsetzung der digitalen Transformation zu beschleunigen.

Know-how-Lücken müssen gefüllt werden. Dies erfordert die Nutzung internen Wissens oder das Anwerben externer Talente oder erfahrener Partner.

„Die Digitalisierung wartet nicht“, resümiert AlixPartners-Industrieexperte Dierk Buss. „Jedes Unternehmen muss klar definieren, wo es hin will und umgehend mit der Transformation beginnen. Dabei können auch M&A-Transaktionen hilfreich sein. Zudem sollte jeder digitale Business Case genügend Raum für Unvorhersehbares lassen.“

http://www.artikel-presse.de/alixpartners-studie-deutsche-maschinenbauer-mit-guten-zukunftschancen.html